Оценка региональных инвестиционных рисков в системе территориального развития Ростовской области

Аннотация

В статье представлено формирование методического подхода к учету региональных рисков инвестирования в рамках стратегий территориального развития. На примере Ростовской области проведена оценка региональных инвестиционных рисков по наиболее значимым показателям. Дается сопоставление результатов экспертного анализа и количественной оценки инвестиционных рисков региона.

Ключевые слова: регион, инвестиционные риски, территориальное развитие, методы оценки рисков, валовой региональный продукт

08.00.05 - Экономика и управление народным хозяйством (по отраслям и сферам деятельности)

Территориальное развитие региона в современных экономических условиях призвано обеспечивать не только формирование долгосрочной стратегии функционирования региона, но и создание мезопространства хозяйственной деятельности с возможностью свободного доступа всех заинтересованных субъектов, граждан, инвесторов к территориальным ресурсам с целью их экономического и социально-культурного освоения. В свою очередь неоднородность территориального ресурсного обеспечения, нестабильность социально-экономических процессов проявляются в повышении неопределенности функционирования региона и, следовательно, способствуют формированию риска территориального развития.

Региональный инвестиционный риск тесно связан с такими характеристиками как обеспеченность ресурсами и сырьем, уровень производства, покупательная способность населения, экономико-географическое положение региона и его инфраструктурная обеспеченность, уровень образования населения и др. Поэтому наличие у региона достаточных ресурсов для обеспечения устойчивого сбалансированного развития играет значительную роль в функционировании территории, тем самым, задавая рискоустойчивый вектор ее развития [1,2].

В этой связи важнейшей составляющей в системе территориального развития региона должна стать оценка региональных рисков инвестирования, которой, на наш взгляд, в данном контексте уделяется недостаточно внимания, несмотря на наличие различных методологических подходов к учету риска, описанных такими исследователями, как А. Зименкова И. Квятковская, К. Рэдхед, А. Соколов, Е. Уланова, Э. Тхакушинов, С. Хьюс.

В настоящее время анализ региональных инвестиционных рисков в большинстве случаев проводится по макропринципу – на основе анализа данных аналитических источников, в которых эксперты оценивают регион в виде связной системы, либо с использованием макроэкономических показателей. Исходя из того при оценке инвестиционного риска Ростовской области предлагается учитывать такие способы исчисления риска, как экспертный и основанный на расчете количественных показателей.

В первом случае оценку регионального инвестиционного риска можно получить из различных информационных источников, например, агентства «Эксперт-РА», использующий ранговую шкалу.

Динамика изменения рейтинга Ростовской области по годам в соответствии с рейтингом агентства «Эксперт РА» представлена в табл. 1.

Таблица 1 – Инвестиционный рейтинг Ростовской области по годам

|

Год |

Рейтинг |

|

1996 |

1В |

|

2000 |

2В |

|

2007 |

2В |

|

2008 |

2А |

|

2009 |

2В |

|

2010 |

2А |

|

2011 |

2А |

За последние пять лет рейтинг Ростовской области не опускался ниже показателя ранга 2В: средний потенциал – умеренный риск (присвоен в кризисном 2009 г.), в 2011 г. ранг региона повысился до значения 2А: средний потенциал – минимальный риск.

Для получения более качественной характеристики по данной методике проанализируем инвестиционный риск области по его основным составляющим: законодательной, социальной, экономической, финансовой, криминальной, экологической и управленческой.

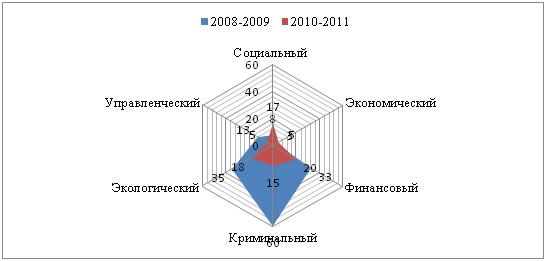

Данные сравнительного анализа легко проиллюстрировать на рис. 1 в соответствии с которыми можно сделать вывод, что на протяжении 2008-2009 г. инвестиционный риск в Ростовской области был умеренным за счет увеличения экономического и финансового риска, а также высокого уровня криминального риска, что проявилось, например, через повышение уровня общей безработицы в 2009 г. до 8,4 %, что на 2,4 % больше докризисного периода; снижение объема ВРП на 23, 2 % в сравнении с 2007 г.; износом основных фондов на уровне 42 %. В 2010-2011 г. ранг составляющих инвестиционного риска снизился, что говорит об успешном выходе из кризиса и формировании благоприятных условия экономического развития.

Рисунок 1 – Ранг составляющих инвестиционного риска Ростовской области

В рамках системы использования количественных показателей, отражающих состояние макроэкономической системы региона, примером учета риска является средневзвешенная оценка [3], использующая в качестве критерия валовой региональный продукт (ВРП), рассчитываемая по формуле (1):

![]() (1)

(1)

где R1 − коэффициент региональности, учитывающий соотношение стандартного отклонения ВРП заданного региона и стандартного отклонения среднего по округу показателя;

R2 − соотношение среднего по округу показателя ВРП и ВРП региона, который рассчитывается по формуле (3);

R3 − соотношение темпов иния ВРП региона, %, за период и среднего значения по округу, который рассчитывается по формуле (4);

wi− удельный вес i-го фактора в общей сумме.

Для детализации факторов R1, R2, R3 введем обозначения:

- ВРПi,j − показатель ВРП i-й области в j-м периоде;

- − средний показатель ВРП i-й области за все периоды;

- ВРПm, j − ВРП m-го округа в среднем в j-м периоде;

- − ВРП m-го округа в среднем за все периоды.

Коэффициент региональности R1 оценивает уровень регионального риска, учитывающий как динамику показателя ВРП, так и его взаимосвязь со среднероссийским показателем (формула 2).

(2)

(2)

![]() (3)

(3)

R3 =

(4)

(4)

Коэффициент RG, в свою очередь, показывает в первом приближении, насколько более рискованными являются вложения в экономику отдельного региона по сравнению с ситуацией в стране (округе) в среднем. Если значение RG превышает единицу, это свидетельствует о том, что уровень регионального риска выше среднего значения по округу или по стране, и наоборот, значение RG ≤ 1 свидетельствует о наличии в целом благоприятного инвестиционного климата в регионе.

В рамках нашего исследования данная методика является первым этапом оценки инвестиционного риска Ростовской области. В качестве анализируемого периода был взят временной отрезок с 2002 г. по 2010. В нашем случае информация, использованная для определения каждого из трех коэффициентов, является одинаково достоверной и надежной, поэтому удельные веса каждого из них составят 0,33; коэффициент R1 = 0,57; коэффициент R2 = 3,8; коэффициент R3 = 0,41.

Применяя данную методику для оценки общего регионального инвестиционного риска Ростовской области, рассчитанный нами коэффициент RG равен 1,07. Это говорит о том, что в области по сравнению с целым округом существует более высокий уровень инвестиционных рисков. Но в данном случае необходимо сделать примечание: такой результат является следствием остаточных кризисных явлений анализируемого временного лага.

Вторым этапом анализа инвестиционных региональных рисков является определение стандартного отклонения доходности инвестиций в регионе, так как исходя из наших рассуждений, риск характеризует неопределенность конечного результата инвестиций – полезная мера риска должна некоторым образом оценивать степень возможного отклонения действительного результата от ожидаемого.

Определить стандартное отклонение доходности инвестиций, возможно исходя только из исторических данных. В соответствии с методологией исследования, при оценке уровня инвестиционного риска регионов учитывается не только изменение объемов инвестиций, вовлекаемых в его экономику, но и привносимый ими экономический эффект в развитие региона[4,5]. Данный показатель выражается отношением ВРП к объему инвестиций, он и является показателем доходности при оценке инвестиционного риска региона. Мы рассчитали показатели доходности инвестиций, стандартное отклонение (как меру инвестиционного риска), а также коэффициент вариации для регионов Южного федерального округа за 2002 – 2011 гг. (табл. 2).

Для расчета мы использовали следующие формулы:

r = / (5)

где r – доходность инвестиций региона, И – объем инвестиций.

![]() (6)

(6)

где σ - стандартное отклонение, r – доходность инвестиций региона, N – количество лет анализируемого периода.

V = σ / r*100% (7)

где V – коэффициент вариации

Анализируя данные таблицы, можно отметить, что наименьший инвестиционный риск имеет Астраханская область, наибольший – Республика Адыгея. Ростовская область занимает третье место по доходности инвестиций, что сопряжено с более высоким риском.

Таблица 2 – Оценка регионального инвестиционного риска по показателю доходности инвестиций для регионов ЮФО, 2002 – 2011

|

Показатель |

|||

|

Доходность инвестиций |

Стандартное отклонение |

Коэффициент вариации |

|

|

Республика Адыгея |

3,94 |

1,09 |

27,76% |

|

Республика Калмыкия |

2,93 |

0,63 |

21,49% |

|

Краснодарский край |

2,82 |

0,46 |

16,41% |

|

Астраханская область |

2,64 |

0,44 |

16,72% |

|

Волгоградская область |

5,36 |

0,56 |

10,51% |

|

Ростовская область |

3,90 |

0,64 |

16,30% |

Таким образом, можно сделать вывод, что судить об инвестиционном риске региона необходимо с различных позиций, беря во внимание как количественные показатели – динамика ВРП, доходность инвестиций, так и экспертные мнение. Только при оценке данных показателей во взаимосвязи возможно принятие адекватных решений касаемо развития региона, а также его привлекательности для инвестирования.

Своевременная оценка региональных рисков инвестирования позволит в рамках территориального развития определить мероприятия по снижению рисков, обосновать наиболее целесообразные и перспективные направления развития региона и создать благоприятный климат для устойчивого функционирования всех экономических систем территории.

Литература

-

1.Давлетбаева А. Ф. Моделирование развития и управления экономикой региона с учетом риска / А. Ф. Давлетбаева // Вестник БГТУ им. В.Г. Шухова. – 2011. – № 4. – С. 120-123

2.Доничев О.А., Фраймович Д.Ю., Гундорова М.А. Оптимизация структуры перспективных индикаторов развития региона в рамках стратегии инновационной модернизации // Региональная экономика: теория и практика. – 2012. − № 18(249). –С. 35-39

3.Уланова Е. М. Методика оценки регионально-отраслевого риска инвестирования // Вопросы оценки. − 2005. – № 3. – С. 9-14

4.Рэдхед К., Хьюс С. Управление финансовыми рисками. – М.: ИНФРА-М, 2000. – 369 с.

5.Тхакушинов Э.К. Формирование системы оценок инвестиционных рисков в регионе // Вестник ЮРГТУ (НПИ). – 2010. – №4. – С. 39-4